フィールド・クラウドソーシング事業を展開するソフトブレーン・フィールド株式会社(本社:東京都港区、代表取締役社長:木名瀬博)は、全国のアンケートモニター(以下、POB会員)から独自に収集する、日本初のレシートによる購買証明付き・購買理由データベース「マルチプルID-POS購買理由データPoint of Buy(R)(以下、POBデータ)」を有し、リアル消費者購買理由データベースとしては国内最大規模の月間300万枚のレシートを収集しています(提携サイト含める)。

今回は、POBデータの飲み物カテゴリーから、「お茶系飲料(日本茶・麦茶・中国茶・その他茶飲料などのペットボトル・紙パック)」、「コーヒー(レギュラー・インスタントなど)」の商品カテゴリーをセレクトして、新型コロナ感染拡大前(2019年)と新型コロナ感染拡大後(2020年)における、購買行動の変化を分析しました。

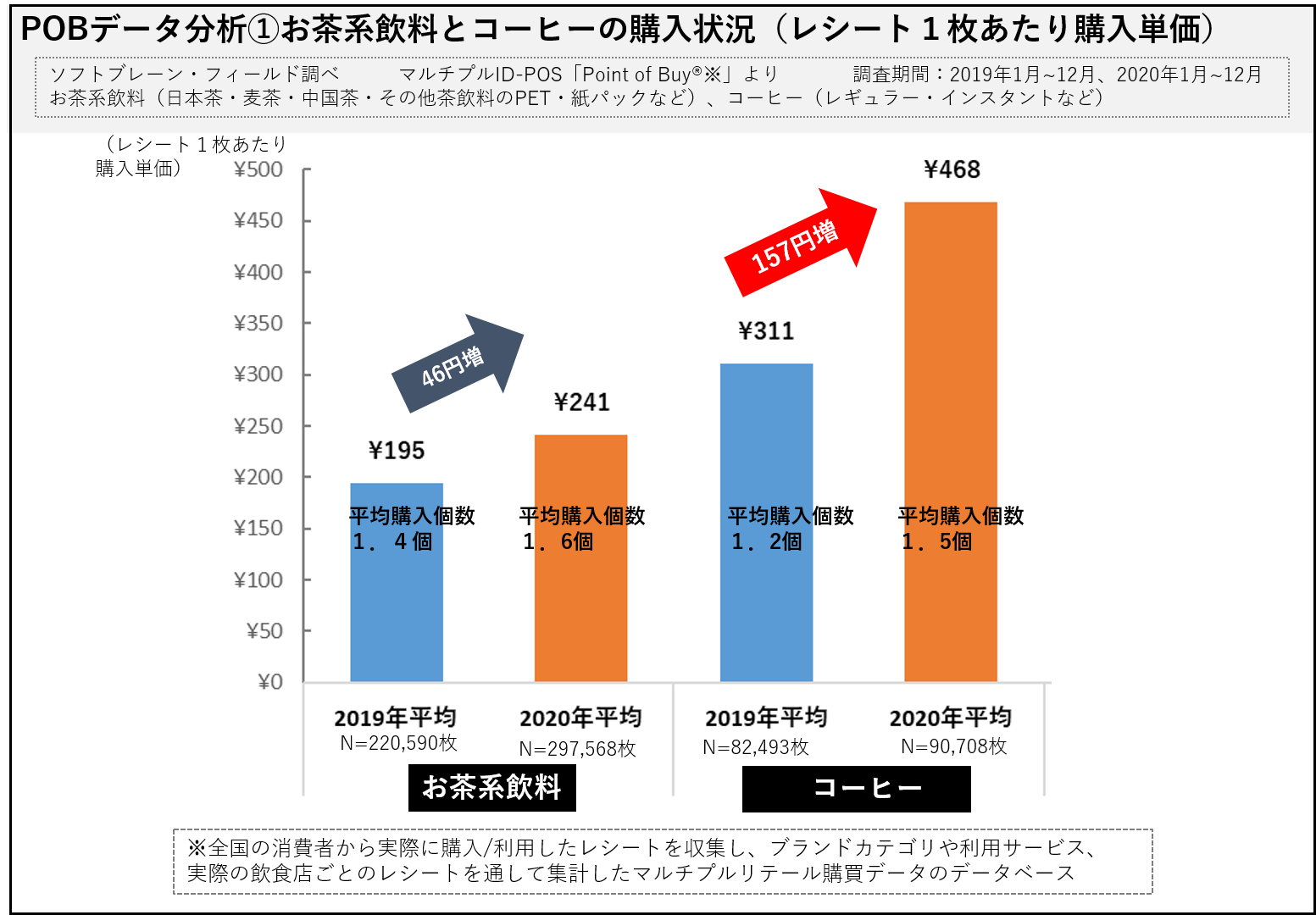

上図は、「お茶系飲料」「コーヒー」におけるレシート1枚あたりの購入状況を19年と20年で比較したものです。平均購入個数に変化はほとんどみられませんでしたが、平均平均購入金額は「お茶系飲料」が、195円から241円に増加し(46円アップ)、「コーヒー」は、311円から468円に(157円アップ)に大きく増加していていることがわかります。

「清涼飲料」、「野菜ジュース」、「炭酸飲料」など、他の飲み物カテゴリーにおいても、30円~40円程度増加していました。

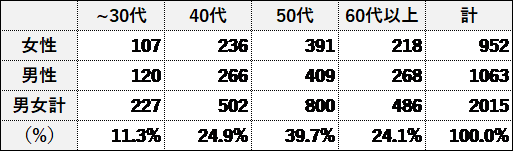

飲料メーカー各社が大型ペットボトルの製品の値上げを発表したのは、19年4月であったため、その要因を探るべく、全国のPOB会員を対象とした「飲み物の購買行動に関するアンケート(2021年3月18日~19日、N=2015人、平均年齢53歳)」を実施しました。

その結果、コロナ禍により自宅で過ごす時間が増えたことで、「自宅でお茶、コーヒーを飲む頻度が増えた」、「家族と共用するため、容量の少ない飲料よりも大容量のものを買うになった」といった声が多く挙がりました。他にも、新しい買い物様式の浸透により、密を避けるために特売やセールの機会が減少していることも、単価アップの要因として考えられることが推測されます。

また、お茶系飲料市場を牽引する緑茶飲料においては、20年のオリンピック開催にともなう和文化への注目から、各メーカー緑茶市場の成長を予測し、同年の3月以降、「お~いお茶(伊藤園)」、「綾鷹(コカ・コーラ)」、「生茶(キリン)」、「伊右衛門(サントリー)」の4大緑茶ブランドのリニューアルが続きました。

その効果が消費者の購買行動にどう変化を与えたのか、次からは4大緑茶ブランドを例に、主力商品が同時期にリニューアルを実施した場合の消費者の購買行動を分析しました。

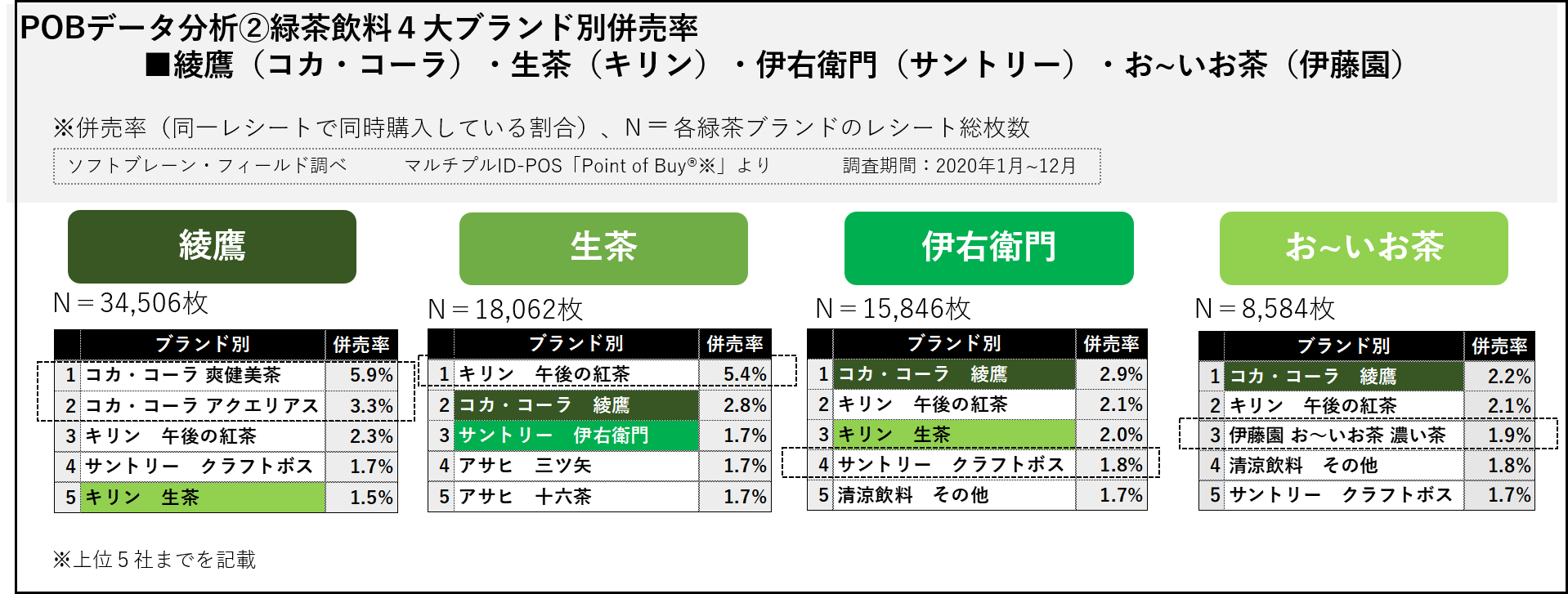

「綾鷹(N=34,506枚)」、「生茶(N=18,062枚)」、「伊右衛門(N=15,846枚)」「お~いお茶(N=8,584枚)」

※()内は20年の各ブランドレシート枚数、レシート枚数順に表記。

上図は、4大緑茶ブランドにおける、飲料ブランド別の併売率(同一レシート内で同時購入している割合)を表したものです。

「綾鷹」は、競合メーカー3社の緑茶飲料ともっとも併売されやすく、すべてにランクインしていることが特徴的で、「生茶」購入レシートのうち(2.8%)、「伊右衛門」購入レシートのうち(2.9%)、「お~いお茶」購入レシートのうち(2.2%)が併売されています。次に併売されやすいブランドは「生茶」で、「綾鷹」」購入レシートのうち(1.5%)、「伊右衛門」購入レシートのうち(2.0%)併売されていました。

他にも、「綾鷹(コカ・コーラ)」購入レシートのうち、5.9%が「爽健美茶(コカ・コーラ)」や、3.3%が「アクエリアス(コカ・コーラ)」併売し、「生茶(キリン)」購入レシートのうち、5.4%が「午後の紅茶(キリン)」を併売していたことから、「コカ・コーラ」および「キリン」の2社は、同一メーカーの商品を併売する人が多いことがわかります。

結果として、同時期の同一カテゴリー内で、競合主力商品の販促効果による併売率は高い割合ではありませんが、味や香り、お茶の色やパッケージなど、それぞれ特徴がある競合緑茶ブランド同士でも、併売されているといった事実がデータからわかりました。

次からは、「コーヒー」における購買行動の変化を分析します。

前段「コーヒー」におけるレシート1枚あたりの平均購入金額を19年と20年で比較すると、「コーヒー<311円→468円:157円アップ>」と抜きんでており(POBデータ分析1)、「今までカフェでお茶をしていたが、コロナで自宅で過ごす時間が増え、ドリップ式のコーヒーを数種類購入するようになった」、「コーヒー豆も大容量タイプをストックするようになった」といった声がありました。

20年は、新型コロナの影響で外出自粛や在宅勤務が広がったことにより、レギュラーコーヒーやインスタントコーヒーだけではなく、スティック飲料においては、350億円の市場規模が予想されるほど注目されています。他にも店頭では、ポーションやカプセルコーヒーマシーンに対応したカプセルなど、様々な用途や嗜好に対応した商品を手軽に購入することができます。

次からは、POB会員アンケートから、主にスティック飲料に着目し調査を進めます。

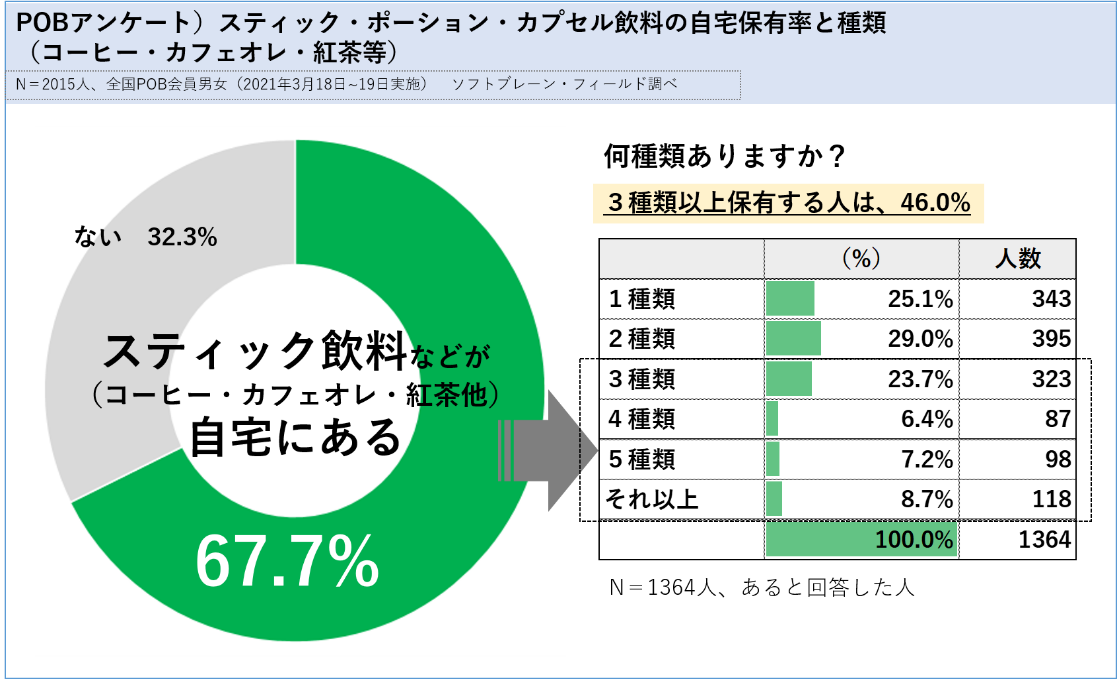

まず、スティック、ポーション、カプセルタイプの飲料を自宅に保有しているか尋ねると、およそ7割が「ある(67.7%)」と回答しました。その種類は(N=1364人)、最多回答は、「2種類(29.0%)」でしたが、半数近くが「3種類以上ある(46.0%)」と回答しました。

コメントからは、「レギュラーコーヒー、インスタントコーヒー、カフェオレスティックなど、コーヒーのラインナップを充実させている」、「在宅勤務中は、簡単に飲めるポーションやスティックのコーヒーなどを休憩時間に飲んでいる」など、複数の種類をストックし、仕事中やリラックスタイムなど、シーンに合わせて飲み分けをしていることがわかります。

また、豊富な種類から自分の好みにあった商品を見つけることができるため、2人に1人が「自分専用のものがある(48.8%)」と回答し、パーソナル化が進んでいることがわかりました。

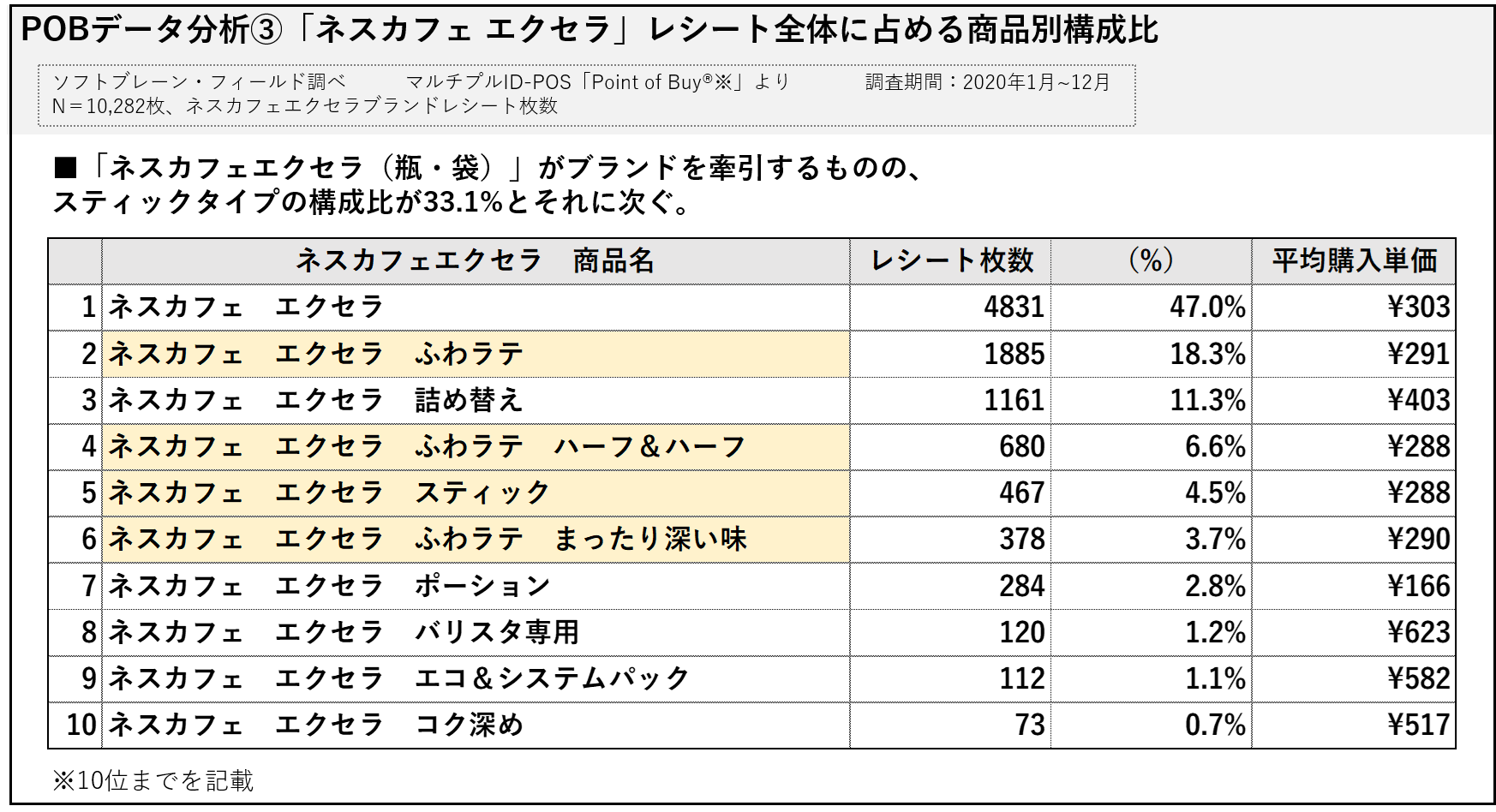

最後に、様々な商品のラインナップがあるコーヒーブランド「ネスカフェ エクセラ(ネスレ日本)」のレシートから、商品タイプ別の構成比を分析しました。注目のスティックはどれだけ購入されていたのでしょうか。

上図は、20年の「ネスカフェ エクセラ」ブランドの購入レシート(N=10,282枚)の商品別の構成比を表したものです。主力は「ネスカフェ エクセラ(47.0%)」や「ネスカフェ エクセラ 詰め替え(11.3%)」などの、瓶や袋タイプがおよそ6割を占めています。

注目すべきは、スティックの構成比です。「ネスカフェ エクセラ ふわラテ(18.3%)」「ふわラテ ハーフ&ハーフ(6.6%)」、「ネスカフェエクセラ スティック(4.5%)」、「ふわラテ まったり深い味(3.7%)」で(計33.1%)3割を越え、現代人のニーズ・コロナ後のライフスタイルの変化に応える飲料として、広く受け入れられていることがわかります。「カフェ気分を味わうために飲むようになった」など、家庭で簡単に本格的な味が再現できるところも魅力につながっているようです。

今回の調査結果から、新型コロナの感染拡大による飲み物の購買行動の変化として、在宅時間が増えたことにより、家族でシェアして飲むために、複数カテゴリーの大型ペットボトル購入機会の増加だけではなく、コーヒーの飲用シーンの増加にもつながり、イエナカ消費にあった購入が拡大していることがわかりました。

中でもコーヒーにおいては、レギュラーコーヒーやインスタントだけではなく、スティックなど、様々な製品から、仕事中やリラックスタイムなど、様々なシーンや嗜好に合わせて、自分好みのものを楽しんでいることがコメントからうかがえます。

また、新しい買い物様式の浸透により、「買い物に行く回数が減り、いろいろな種類の飲み物を買い置きをするようになった」といった声も多く、身近な場所で購入できる飲み物においても、ストックする傾向があるようです。

自宅での飲用・ストックのしやすさだけではなく、持ち運びニーズにも対応しているスティックは、密を避けるためにキャンプなど、屋外でのレジャーが人気を集めていることから、さらに市場の拡大が予想されるでしょう。

[調査概要]・POBアンケート N=2015人

調査対象:全国のPOB会員アンケートモニター

調査日時:2021年3月18日~19日

調査方法:インターネットリサーチ

調査機関:ソフトブレーン・フィールド

・POBデータ分析は図表内に調査概要を記載。

POB分析1.お茶系飲料とコーヒーの購入状況(レシート1枚あたり購入単価)

POB分析2.緑茶飲料4大ブランド別「■綾鷹(コカ・コーラ)・生茶(キリン)・伊右衛門(サントリー)・お~いお茶(伊藤園)」併売率

POB分析3.「ネスカフェ エクセラ」ブランドレシート全体に占める商品別構成比

※関連するPOBデータや、他カテゴリーなどのPOBデータ分析のご依頼などは、以下よりお問い合わせください。

関連)コロナ禍における生活意識・行動変化レポート一覧

https://www.sbfield.co.jp/category/case-study/

【サービスに関するお問い合わせ先】

ソフトブレーン・フィールド株式会社

POB推進部 太田(おおた)

TEL:03-6328-3883 FAX:03-5561-8599

お問い合わせフォーム:https://www.sbfield.co.jp/contact/contact-corporation

Point of Buy(R)データベースは、全国の消費者から実際に購入/利用したレシートを収集し、ブランドカテゴリや利用サービス、実際の飲食店利用者ごとのレシート(利用証明として)を通して集計したマルチプルリテール購買データです。

同一個人(シングルソース)から「消費行動」に関わる複数種類のデータを収集しており、ショッパーの行動結果からリアルなショッパーの実態に直接迫り、マーケティング戦略に不可欠なデータを、“より精度を高く” 企業・メーカーに提供します。

集計対象は、消費財カテゴリ68種類 約6,000ブランド、飲食利用カテゴリ10種類約200チェーン(2018年1月現在)。全ての利用証明に購入/利用理由(フリーコメント)がデータ化されています。

■当事業の特長:

- 日本初のレシートによる購買証明付き購買理由データ

- 「セゾンポイントモール」会員と、「Ponta Web」会員、「履歴書情報」のある当社登録会員「キャスト」で構成された334,187人のネットワークに基づく本人認証度の高いデータを提供

- 700企業以上のチェーン情報を公開

- ビジネスモデル特許による全チェーン共通オリジナルブランドマスター(※JICFS/IFDBベース)を生成

詳細はこちら https://www.sbfield.co.jp/press/20170222-10722

※JICFS/IFDB:JANコード統合商品データベース (一財)流通システム開発センター

■ サービス詳細参照ページ:

・「マルチプルID-POS購買理由データPoint of Buy(R)」

https://www.sbfield.co.jp/multi-idpos

・レシートで貯める https://aqfpob.com/

・レシート de Ponta https://ponta-receipt.jp/

・レシーポ https://receipo.com/

【ソフトブレーン・フィールド株式会社 会社概要】

ソフトブレーン・フィールド株式会社は、ソフトブレーン株式会社(市場名:東証1部・4779、本社:東京都中央区、設立年月日:1992年6月17日、代表取締役社長:豊田浩文)のグループ会社として、全国の主婦を中心とした登録スタッフ92,555名のネットワークを活用し、北海道から沖縄まで全国のドラッグストアやスーパー、コンビニ、専門店など187,000店舗以上をカバーし、営業支援(ラウンダー)や市場調査(ミステリーショッパー、店頭調査など)を実施しています。当社代表の木名瀬博は、2004年にアサヒビールの社内独立支援制度に応募し、合格第1号事業として独立しました。

「木名瀬 博のフィールド虎の巻」

URL:https://www.sbfield.co.jp/toranomaki

本社所在地 :東京都港区赤坂3-5-2 サンヨー赤坂ビル5階

設 立 :2004 年7 月 / 資本金 :151,499,329円

代表取締役社長 :木名瀬 博

URL : https://www.sbfield.co.jp/

からの記事と詳細 ( 外出自粛・テレワーク、自宅でお茶・コーヒーの飲用増加ストック需要・簡便性ニーズで、大型ペットボトル・スティック飲料好調 - アットプレス(プレスリリース) )

https://ift.tt/31wd46E

No comments:

Post a Comment